Den allerersten Schritt vor der Geldanlage habt ihr bereits erledigt. Ihr gebt weniger aus als ihr einnehmt. (hier nochmal der Link zum Blogartikel: Vermögensaufbau – Wann und wie starten?) Die Frage ist nun: Was passiert mit diesem Plus? Wie man Vermögen aufbaut, zeigen euch die folgenden Schritte:

- Notgroschen – Basis des Vermögens

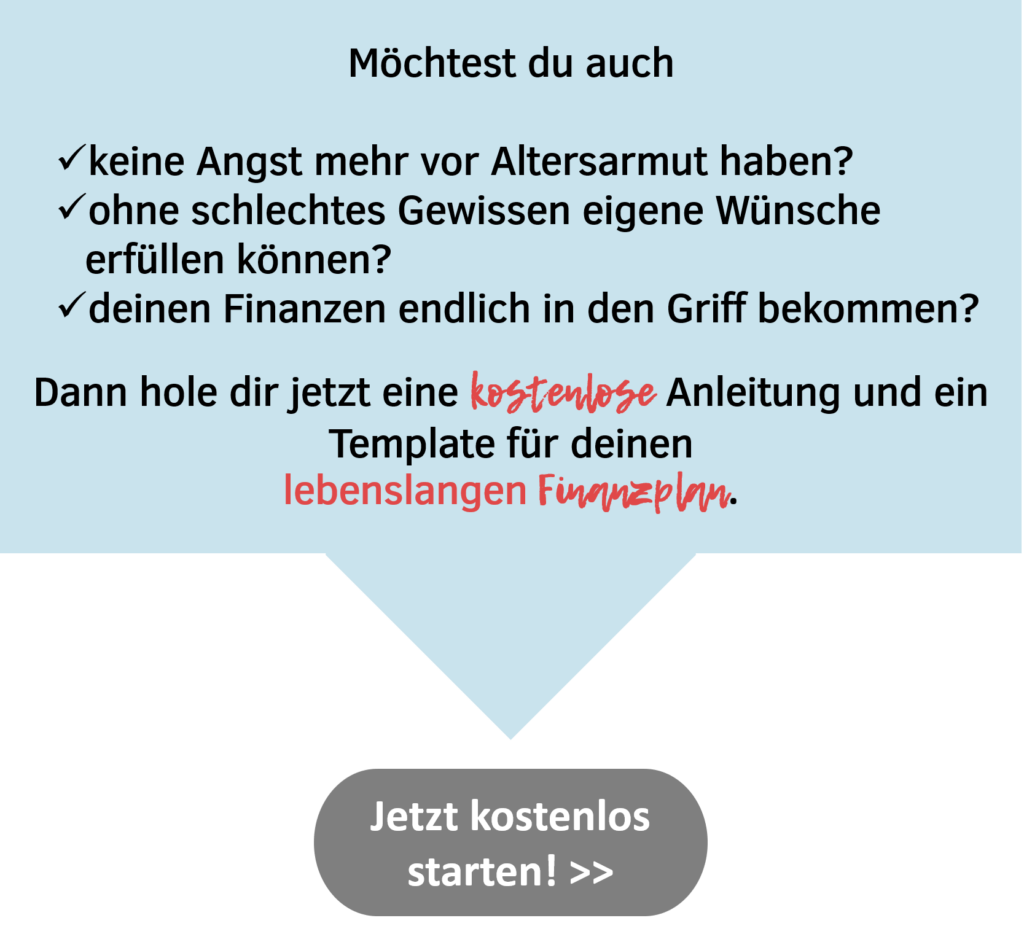

- Plan fürs Leben

- Asset-Allocation

- konkrete Vermögenswerte auswählen

- Shoppen gehen

1. Notgroschen – Basis des Vermögens

Zuerst ist es wichtig sich ein kleines finanzielles Polster für unvorhergesehene Ereignisse zu verschaffen: den Notgroschen. Dieser sollte jederzeit verfügbar sein und nicht in stark schwankende Anlagen wie Aktien investiert werden.

Wie hoch euer Notgroschen sein sollte, hängt natürlich auch von euren monatlichen Kosten ab. Als Daumenregel setzt man ca. drei Bruttomonatsgehälter oder so viel Geld wie ihr braucht, um drei bis sechs Monate zu überleben, an. Falls ihr für eine Familie verantwortlich seid, muss das natürlich auch berücksichtigt werden.

Wann kommt der Notgroschen zum Einsatz? Die Klassiker sind Jobverlust, Krankheit oder unvorhergesehene größere Ausgaben wie Reparaturen, unerlässliche Neuanschaffungen etc. Falls ihr an euren Notgroschen ran müsst, sollte er so schnell wie möglich wieder aufgefüllt werden. Außerdem solltet ihr euch nicht selbst besch***en. Nur bei echten Notfällen solltet ihr an dieses Geld. „Ich will ein neues Auto, weil Hans Otto auch eines hat“ ist KEIN Notfall.

Eurer Vorteil ist dabei, dass existenzielle finanzielle Sorgen nicht auch noch unvorhergesehene Situationen und Engpässe überschatten. Finanzielle Sorgen wirken sich oftmals auf die Gesundheit und eigene Leistungsfähigkeit aus und helfen nicht unbedingt dabei, die Not schneller zu lindern.

Eine Überbrückung mit Krediten ist zwar möglich, aber auch sehr teuer. Auch stärker im Wert schwankende Investments wie Aktien oder Immobilien taugen als Notgroschen nichts. Wer hat schon Lust, dass seine Rendite innerhalb von kürzester Zeit verpufft, weil man nicht an den altbekannten Notgroschen gedacht hat und zum Verkauf von Aktien für einen schlechten Kurs gezwungen wird.

Ein guter Ort für den Notgroschen ist zB ein Tagesgeldkonto oder ein extra Girokonto. Ihr könnt innerhalb von kürzester Zeit an das Geld und lauft nicht Gefahr es aus Versehen zu verbrauchen.

Erst wenn euer Notgroschenkonto gefüllt ist, macht es Sinn Geld anderweitig zu investieren.

2. Plan fürs Leben

Was hier etwas überspitzt mit Plan fürs Leben bezeichnet ist, soll nur verdeutlichen, dass der Vermögensplan von euren Lebensumständen und zukünftigen Plänen abhängt.

Dabei solltet ihr folgende Parameter berücksichtigen:

- Alter – Steht ihr kurz vor der nicht rosig aussehenden Rente oder habt ihr noch einen langen Anlagehorizont (min. 10 Jahre) vor euch, bevor ihr euer Vermögen aufbrauchen müsst? Wie hoch ist eure erwartete Rentenlücke? Hier könnt ihr sie berechnen: https://www.smart-rechner.de/rentenluecke/rechner.php

- Jobsituation – Ist euer Job sicher? Habt ihr noch Lust auf euren Job und haltet noch länger durch? Plant ihr ein Sabbatjahr?

- Familienplanung – Sind Kinder geplant oder bereits da? Wollen die Großen bald studieren und benötigen regelmäßig eine kleine Finanzspritze?

- selbstgenutzte Immobilie – Ist es euer Traum in einer eigenen Immobilie zu wohnen? Ich spreche hier von Traum, denn hier handelt es sich um eine Lifestyle-Entscheidung und nicht um das Investment mit der höchsten Rendite. Habt ihr bereits eine selbstgenutzte Immobilie gekauft und stottert nun einen Kredit ab? Bevor Kreditzinsen bezahlt werden und gleichzeitig in Aktien investiert wird, sollte der Immobilienkredit soweit wie möglich getilgt werden. Das ergibt normalerweise die beste Rendite.

- zukünftige große Kostenblöcke zum Beispiel für die Beiträge einer privaten Krankenversicherung – Die Beitragsersparnisse in junge Jahren sollte man nicht auf den Kopf hauen. Im Alter erwarten die PKV-Versicherten Beiträge unabhängig vom Einkommen. Heute kann noch keiner sagen, wie hoch diese sein werden. Nach der derzeitigen Regelung muss es jedoch möglich sein in den Basistarif, der auf den Höchstbeitrag zur gesetzlichen Krankenversicherung (GKV) begrenzt ist (2018: 646 Euro im Monat), zu wechseln. Nehmen wir diesen Betrag als Mindestbetrag an, sollten hierfür ca. 200.000 Euro* zusätzlich als Vermögen vorhanden sein – sofern ihr nicht verbeamtet seid. Wie sich die gesetzlichen Regelungen entwickeln, kann jedoch niemand vorhersehen.

- bevorstehende Schenkung/Erbe – Erwartet ihr einen Geldregen?

- vorhandene Versicherungen – Welche Risiken sind bereits durch eine Versicherung oder vorhandenes Vermögen abgesichert? Berufsunfähigkeit? Tod des Hauptverdieners? Schadenshaftpflicht? Mit einer Versicherung sollten die existenziellen Risiken abgesichert sein. Die Deutschen gelten im Allgemeinen als überversichert.

Macht euch eure eigenen Gedanken

Beim Vermögensplan solltet ihr sehr sorgfältig und überlegt vorgehen. Lasst euch hierfür ruhig genügend Zeit. Es ist wie ein Fundament beim Hausbau, das ordentlich gegossen werden muss. Wer schon bei den Basics schludert, braucht sich nicht zu wundern, wenn es durchs Dach hereinregnet. Seid vorsichtig bei vermeintlich gut gemeinter Unterstützung von „kostenlosen“ Beratern (provisionsabhängige Verkäufer). Dieser Spezies geht es primär ums Geld in der eigenen Tasche.

Auch gut gemeinte Tipps von Freunden oder Familie sollten hinterfragt werden. Die Ratschläge anderer dienen oftmals nur deren Gewissensberuhigung oder der Bestätigung ihrer eigenen Entscheidung. Nur weil Hans Otto beispielsweise eine private Krankenversicherung für die tollste Idee überhaupt hält und sein Eigenheim die beste Investition mit der höchsten Rendite war, muss man seine Entscheidungen nicht unüberlegt übernehmen.

Zusammenfassend kann man sagen, dass der Vermögensplan aus einem Zielvermögen und einem Zielzeitpunkt bestehen sollte. Wann benötigt ihr wie viel Vermögen? Oder auch wann wollt ihr wie viel Vermögen erwirtschaftet haben.

3. Verteilung des Vermögens: Asset-Allocation

In Abhängigkeit eurer Vermögensplanung und eurer Risikotoleranz überlegen wir uns nun, wie ihr ans Ziel kommt.

Es gibt unterschiedliche Vermögenswerte, in die ihr investieren könnt. Ein Teil sollte aus risikoarmen Anlageklassen und ein Teil aus risikoreichen Anlageklassen bestehen. Je nachdem wie früh oder spät ihr das Vermögen benötigt, solltet ihr die Assets allokieren.

risikoarme Anlageklassen als Teil des Vermögens

Die Assetklassen auf die ich eingehe, sind Festgeld- oder Tagesgeldkonten und Anleihen für den risikoarmen Teil. Daneben eignen sich Aktien-ETFs für den risikoreichen Teil. Eine weitverbreitete Faustformel sagt, dass der risikoarme Teil dem eigenen Alter entsprechen soll. Mit 30 Jahren könntet ihr zB 30% in risikoarme Anleihen investieren und den Rest in Aktien. Mit 70 Jahren genau anders herum. Ein weiterer wesentlicher Aspekt ist eure eigene Risikotoleranz. Eure Schmerzgrenze ist dann erreicht, wenn ihr kurz davor seid, den risikoreichen Teil zu verkaufen. Überlegt euch wie viel Prozent die Börse einbrechen muss, damit ihr den Verlust nicht mehr ertragt (also alles verkauft) und nachts nicht mehr schlafen könnt. Im Finanzkrisenjahr 2008 verlor der MSCI World 35,4%. Aus Erfahrung kann ich sagen, dass man lernt mit den Schwankungen umzugehen. Bei niedrigen Kursen kauft man günstig ein. Hat man das im Hinterkopf, kann man sich sogar über Crashs freuen.

Ich orientiere mich am Weltportfolio von Dr. Gerd Kommer. Wer davon noch nichts gehört hat, einfach mal googeln oder Youtube durchforsten. Dr. Gerd Kommer hat anhand vieler wissenschaftlicher Studienergebnisse einen tollen Anlagemix modelliert, welcher leicht umzusetzen ist.

Für den risikoarmen Teil empfiehlt sich ein Anleiheindex. Dabei sollte man auf kurz laufende Staatsanleihen höchster Bonität achten. Gemäß dem Motto „Lege nicht alle Eier in einen Korb“ ist es ratsam, dass hoch geratete Staatsanleihen mehrerer unterschiedlicher Länder der Heimatregion in Heimatwährung enthalten sind. Alternativ empfiehlt sich auch ein ganz normales Tages- oder Festgeldkonto. Grundsätzlich ist das Ziel beim risikoarmen Teil nicht, hohe Renditen zu erwirtschaften, sondern der Inflation und hohen Schwankungen im investierten Gesamtvermögen entgegenzuwirken. Es kommt also auf Sicherheit und Liquidität an. Eine negative oder 0-Rendite nach Kosten und Inflation ist vollkommen in Ordnung.

risikoreiche Anlageklassen als Teil des Vermögens

Für den risikoreichen Teil mit über einer langen Laufzeit höheren Renditeerwartung bieten sich Indexfonds bzw. ETFs an, die passiv verwaltet werden. ETFs bilden stur den Markt ab. Am besten sind ETFs geeignet, die breit in den Weltmarkt streuen (MSCI World) und dessen Entwicklung abbilden. Es gibt keinen Fondsmanager, der auf Grund seiner „Expertise“ einzelne Aktien auswählt. Dieser Ansatz ist deswegen so empfehlenswert, weil ca. 95% aller aktiv gemanagten Fonds es langfristig nicht schaffen, den Markt zu schlagen. Dass man die 5% der erfolgreichen aktiv gemanagten Fonds erwischt ist reiner Zufall.

Was man aber mit Sicherheit sagen kann ist, dass aktiv gemanagte Fonds auf Grund höherer Verwaltungsgebühren wesentlich teurer sind. Diese höheren Kosten schmälern die erwirtschaftete Rendite gewaltig. Investiert man beispielsweise jeden Monat 100 Euro in einen ETF und einen aktiv gemanagten Fonds mit 1% höheren laufenden Kosten pro Jahr, dauert es bei gleicher Performance voraussichtlich fünf bis sechs Jahre länger bis eine monatliche Rendite von 100 Euro erreicht wird. Weshalb sollte man einem Fondsmanager fünf wertvolle Jahre seines Anlagelebens dafür schenken, dass sein Fonds mit hoher Wahrscheinlichkeit schlechtere Ergebnisse erzielt als ein einfacher und günstiger ETF?

Ein weiterer Vorteil von ETFs ist, dass sie durch die breite Streuung in zahlreiche Aktien zu einem niedrigeren Risiko führen. Diversifikation über unterschiedliche Länder und Branchen geschieht dadurch quasi automatisch. Das soll nicht heißen, dass es keine Verlustjahre gibt, die an den Nerven der Anleger zehren. Hier gilt das Motto „ohne Risiko keine Rendite“. Historisch betrachtet wurde eine Investition in den Weltmarkt über einen langfristigen Anlagehorizont von mindestens 10 Jahren selbst bei einem ungünstigen Einstiegszeitpunkt jedoch immer mit einer Wertsteigerung belohnt. Historisch betrachtet hat eine Investition in den Weltmarkt über Aktien pro Jahr durchschnittlich sogar 7-8 Prozent nominale Rendite vor Kosten und Steuern eingebracht.

Immobilien

Selbstgenutze Immobilien habe ich hier nicht aufgeführt. Wer in Immobilien investieren will, um sein Vermögen zu mehren, kann auch Immobilien-ETFs an der Börse kaufen. Dadurch können die Assetklassen elegant durch Streuung gewichtet werden ohne hohe Risiken mit hohen Einmalinvestitionen in einzelne Vermögenswerte einzugehen. An einem Beispiel verdeutlicht heißt das, dass man beim Kauf einer einzigen Immobilie fast alle Eier in einen Korb legt. Was passiert, wenn das Dach plötzlich undicht ist und der Heizkessel ausgetauscht werden muss? Dann war es das oftmals mit der positiven Rendite – und zwar auf lange Sicht.

Wer sich von eigenen Immobilien eine langfristig hohe Rendite erhofft, sollte sich auf mehrere vermietete Objekte gleichzeitig konzentrieren und das Ganze professionell aufziehen. Soll heißen, dass man in das Managen der vermieteten Immobilie viel Zeit und Mühe investiert, sich viel Wissen aneignet und eine Strategie zur Wertsteigerung ausarbeitet. Trotzdem entscheidet man sich dann für eine Anlageklasse, die historisch betrachtet in Deutschland eine reale Rendite von -0,5 bis 0,5 Prozent laut Studien erwirtschaftet hat. Gemessen an Aufwand und Risiko nicht der beste Deal.

4. konkrete Vermögenswerte auswählen

Bei der Auswahl der konkreten Produkte solltet ihr zuerst mit dem risikolosen Teil beginnen. Vergleicht die Konditionen und Angebote für Tagesgeld- oder Festgeldkonten und sucht alternativ nach Anleihen-ETFs.

Beim Anleihen-ETFs sollte man – wie bereits beschrieben – auf kurzfristige Staatsanleihen in der Heimatwährung mit hoher Bonität setzen.

Für den risikoreichen Teil empfiehlt sich ein ETF, der in den Weltmarkt inklusive Schwellenländer investiert. Als Basis-Index bietet sich hier der MSCI ACWI (All Country World Index der Firma MSCI) an. Er ist eine Mischung aus MSCI World (Industrienationen), MSCI Emerging Markets (Schwellenländer) und MSCI Frontier Marktes (Grenzmärkte)

Eine ganz tolle Hilfe stellt hierbei die ETF-Suche von JustETF dar:

https://www.justetf.com/de/find-etf.html

Vergleicht die Kosten und die Streuung der Produkte. Wenn man über die Zeit mehrere Tausend Euro in ein Finanzprodukt steckt, sollte man sich bei der konkreten Auswahl genug Mühe geben und alle möglichen Informationen durchlesen.

5. Shoppen gehen

Habt ihr euch für die Produkte entschieden, stellt sich nur noch die Frage, wo sie gekauft werden sollen. Hier rate ich stark von der klassischen Filialbank ab, die euch schon seit dem ersten Weltspartag betreut. Der Grund ist ganz einfach. Die Gebühren sind immens hoch und verschlechtern eure Rendite.

Direktbanken wie DKB, comdirect oder ING bieten hier wesentlich bessere Konditionen und einen tollen Überblick online. Teilweise gibt es die von euch ausgesuchten ETFs auch kostenlos über einen Sparplan. Wenn ihr jetzt glaubt, dass euer kostenloser Berater (= provisionsabhängiger Verkäufer) zuhause aber besser berät, dann denkt immer daran, dass er lieber teure Produkte verkauft, auf die er verzielt ist, und dafür Provisionen für seine eigene Tasche bekommt.

Je mehr Wissen ihr euch selbst aneignet, desto unabhängiger seid ihr und desto baut ihr euer Vermögen auf. Hier lohnt es sich definitiv Wissen aufzubauen. Nur so wisst ihr, welche Produkte für euch am besten geeignet sind. Der bequeme Weg über einen kostenlosen Finanzberater wird euch nicht geschenkt. Im Gegenteil. Er kommt euch teuer zu stehen durch zahlreiche versteckte Gebühren und Provisionen.

Auch bei der Entscheidung für die Direktbank bietet Just-ETF einen tollen Mehrwert:

Auf der Übersicht der einzelnen ETFs werden euch gleich Sparplan-Angebote der einzelnen Banken angezeigt.

Die online-Banken haben einen übersichtlichen Auftritt und die Anmeldung kann innerhalb weniger Tage erfolgen. Ich selbst habe meinen ETF-Sparplan bei DKB eingerichtet, da die Orderprovision hier mit 1,50 Euro fix pro Sparrate sehr günstig ist. Sie lohnt sich schon ab einer Sparrate von 100 Euro. Viele Banken bieten Ordergebühren von 1,5% an. Die Produkte für die kostenlosen Sparplan-Angebote wechseln regelmäßig.

Buy and Hold

Was als nächstes passiert, ist eigentlich sehr langweilig. Ich bin ein Fan des Buy-and-Hold-Ansatzes. Das bedeutet, dass man nach dem Kauf einfach nichts macht. Hin und Her macht nämlich nur die Tasche leer. Man lässt die ETFs einfach liegen. Falls euch jetzt jemand rät, dass nur aktives Kaufen und Verkaufen erfolgversprechend ist, dann hört nicht hin. Eine Studie der ING hat gezeigt, dass die erfolgreichsten Portfolios die der toten Anleger waren. Diese konnten nämlich nicht aktiv verkaufen und wieder kaufen. Sie haben nicht mehr versucht die Zukunft vorherzusagen. Das Vermögen wächst ohne großes Zutun

Über den Sparplan kauft man bei fallenden Märkten günstig ein und bei steigenden Märkten kauft man automatisch weniger teure Anteile. Klassisches passives Investieren eben. Einzig und alleine sollte man ein bis vier Mal pro Jahr rebalancen. Also neue Investitionen so stärker gewichten, dass die Ziel-Asset-Allokation wieder hergestellt wird. Erst wenn ihr den Punkt erreicht habt, an dem Ihr euer Vermögen aufbrauchen müsst, solltet ihr anfangen Anteile stückweise zu verkaufen.

Viel Spaß beim loslegen. Ich freue mich auf eure Kommentare und Fragen.

* jährliche Kosten: 646 Euro für 12 Monate = 7.752 Euro. Mit der Faustformel jährliche Kosten sollten 4% des Gesamtvermögens betragen, kommt man auf einen Betrag von 193.800 Euro Stand heute (real und entsprechend aktueller gesetzlicher Regelungen). Hierbei handelt es sich nur um den PKV-Sparbrötchentarif. Wer die Chefarzt-Behandlung weiterhin genießen will, sollte ein Mehrfaches berücksichtigen.

Eine Antwort auf „Vermögen aufbauen – so funktioniert’s“

[…] lässt sich schnell ändern. Man kann beispielsweise Freunde fragen. Es gibt zahlreiche Blogbeiträge oder Bücher über Vermögensaufbau. Hier findet ihr meine […]